この記事ではこんな疑問に答えます。

この記事を読むと分かる事

- 不動産の相続でどんな場合に相続税がかかるのかが分かります

- 不動産を相続した場合の相続税の計算方法が分かります

一昔前までは、相続税と聞くと財産がたくさんある人の税金というイメージでした。

でも、平成27年に税制の大きな改正があってから、以前よりも多くの人に相続税が関係するようになっています。

不動産は、その他の財産と比べて高額なものです。

それで、もし不動産を相続したら税金がかかるのか、かかるとしたらどれくらいなのかと心配になる事でしょう。

この記事では、そんな相続税に関する疑問に分かりやすく答えていきます。

不動産を相続したら相続税がかかるの?

不動産を相続しても、相続税がかかる場合とかからない場合があります。

遺産の総額が、相続税の基礎控除を超えるとその分に対して相続税がかかります。

相続税の基礎控除

3,000万円+600万円×法定相続人の数

遺産の総額が上記の基礎控除の範囲内であれば、不動産を相続しても相続税はかかりません。基礎控除について詳しくは後述します。

相続税がかかるかどうかを確認する手順は以下です。

- 遺産の総額を算出する

- 課税遺産の総額を算出する

- 相続税の総額を算出する

- 相続人ごとに相続税額を算出する

- 相続人ごとに実際の課税額を算出する

-

-

不動産を相続したら?【するべき手続きと流れを解説】

悩んでいる人 不動産を相続したら何をすれば良いの? この疑問に答えます。 この記事を読むと分かる事 不動産を相続したら何をするべきかがわかります 不動産の相続から登記までの ...

続きを見る

1.遺産の総額を算出する

計算式

プラスの財産 ー 非課税財産 ー(マイナス財産+葬儀費用)= 遺産総額

相続税は、不動産だけにかかるわけではありません。相続した財産全体にかかります。それで、まずは遺産の不動産を含めた遺産の総額を確認する必要があります。

注意ポイント

遺産に含まれるもの

遺産に含まれるものを列挙します。もし相続したのが不動産だけであれば、「不動産の評価をする方法」まで読み飛ばしてしまってOKです。

プラスの財産

相続財産

- 不動産|宅地・農地・建物・店舗。借地権・借家権など

- 現金・有価証券|預貯金・株券・小切手など

- 動産|自動車・家財・船・骨董品・宝石・貴金属・美術品

- その他|ゴルフ会員権・著作権・債権

みなし相続財産

みなし相続財産とは、民法上の相続財産ではありませんが、相続税を計算する際は相続財産とみなして課税する財産です。

- 生命保険金|非課税枠 500万円×法定相続人の数

- 死亡退職金|非課税枠 500万円×法定相続人の数

非課税財産

課税されない財産です。

- 墓地・墓石・仏壇・仏具など

- 相続人が寄付した財産

マイナスの財産

- 負債|借金・買掛金・住宅ローン

- 税金|未払いの税金

- その他|未払金

不動産の評価をする方法

遺産の額は被相続人が亡くなった時の時価で計算します。現金や預金などはそのままの額なので簡単ですが、不動産の場合には、相続税を計算するための評価をして価格をつける必要があります。

ここから、不動産の評価方法を解説します。不動産は土地と建物を分けて評価します。

路線価による土地の評価方法

相続税を計算するための土地の評価は、「いくらで売れるのか」という時価での評価ではなく、国税庁が相続税を計算するために定めた「路線価」を使って評価していきます。

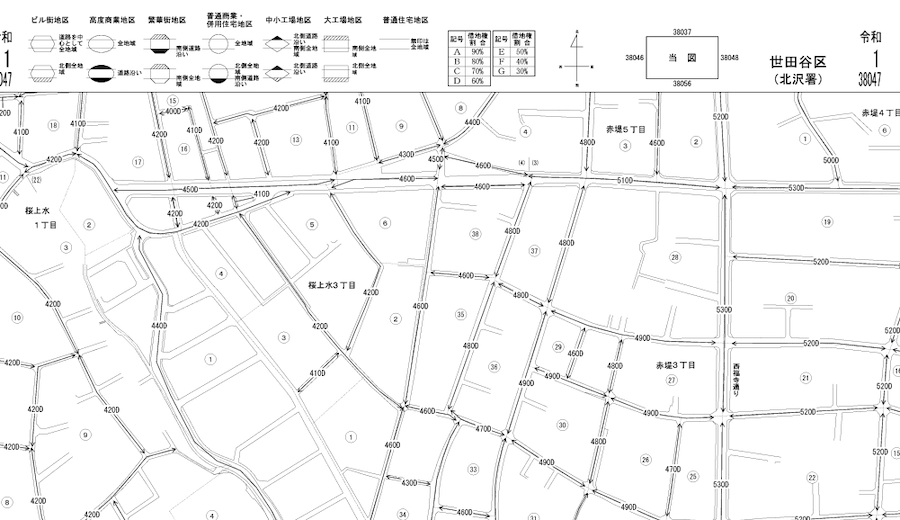

路線価は、道路ごとに定められています。「路線価図」を見ると、その道路に面する土地の1㎡あたりの価格が記されています。その価格をもとに土地の評価をしていきます。

路線価図はこのようなものです。

全国の路線価図は国税庁のホームページで見る事ができます。

路線価を使って土地の評価額を出すための計算式は以下です。

計算式

正面路線価×奥行価格補正率×土地の面積=土地の評価額

計算例

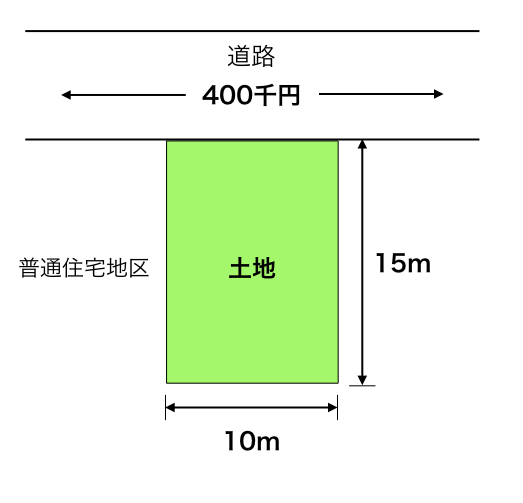

では、以下の土地の相続税評価額を試算してみましょう。

- 正面路線価:40万円 / ㎡

- 奥行価格補正率:1.00

- 土地面積:150㎡

土地評価額:40万円×1.00×150 = 6,000万円

はてな

奥行価格補正率

道路からの奥行の長さで土地の評価を変えるための比率です。奥行が長すぎたり、短すぎたりすると評価が下がります。

普通住宅地区の場合、奥行18mの奥行補正率は1.00です。奥行が10m以下または24m以上あると補正率が下がります。つまり土地の評価額が下がります。

倍率方式による土地の評価方法

道路に路線価が振られていない地域もあります。そのような地域の土地を評価する場合は「固定資産税評価額」にその地域ごとに決められている倍率を乗じて評価額を算出します。

計算式

固定資産税評価額×倍率=土地の評価額

評価倍率表は、路線価図と同じ国税庁のHPで確認する事ができます。

小規模宅地等の特例

相続した土地が、被相続人または被相続人と生計を一にしていた被相続人の親族の事業の用または居住の用に供されていた宅地である場合は、一定の限度の面積までの部分について評価額が減額になります。

| 土地の種類 | 限度面積 | 減額率 |

| 特定居住用宅地等 | 330㎡ | 80% |

| 特定事業用宅地等 | 400㎡ | 80% |

| 貸付事業用宅地等 | 200㎡ | 50% |

特定居住用宅地等の特例を適用できる条件

- 被相続人の配偶者が土地を相続した場合

- 被相続人と同居していた人が土地を相続した場合

- 被相続人に配偶者も同居人もいない場合、相続開始3年いないに相続人が自己所有の家に住んだ事がない場合

小規模宅地の特例を適用できる条件に関しては国税庁のHPをご覧ください。

この特例を受けるには、相続税の申告をする必要があります。

建物を評価する方法

建物の評価はもっと簡単で、「固定資産税評価額」をそのまま使います。

「固定資産材評価額」は毎年届く固定資産税の納税通知書で確認する事ができます。不動産の所在地の役所で取得する事も可能です。

土地や建物を賃貸で貸している場合には、さらに評価額を減額する事ができます。

計算式参考:

貸地の相続税評価額=自由地評価額×(1-借地権割合)

貸家建付地の相続税評価額=自由地評価額×(1-借地権割合×借家権割合×賃貸割合)

正確な評価をするためには、税理士等にご相談ください。

マンションの評価方法

マンションの場合も土地と建物を分けて評価します。

まず、敷地全体の評価額を路線価または倍率方式を使って算出します。その敷地全体の評価額に、敷地権の持分割合を乗じると、土地の部分の相続税の評価額が算出できます。

敷地権の持分割合は不動産の登記簿謄本で確認する事ができます。

建物部分(専有部分)の相続税評価額は固定資産評価額と同額です。土地の評価額と建物の評価額を足したものが、マンションの相続税評価額です。

2.課税遺産の総額を算出する

不動産などを評価し算出した遺産の総額から、相続税の基礎控除を差し引き課税遺産を算出します。

基礎控除の額は以下の式で算出します。

基礎控除の計算式

3,000万円+600万円×法定相続人の数

遺産全体が上記で計算した基礎控除の金額以下であれば相続税は課税されません。

基礎控除の金額例

| 法定相続人の数 | 法定相続人の種類 | 基礎控除の額 |

| 1 | 配偶者のみ | 3,600万円 |

| 2 | 配偶者と子供1人 | 4,200万円 |

| 3 | 配偶者と子供2人 | 4,800万円 |

| 4 | 配偶者と子供3人 | 5,400万円 |

| 1 | 配偶者なし子供1人 | 3,600万円 |

| 2 | 配偶者なし子供2人 | 4,200万円 |

| 3 | 配偶者なし子供3人 | 4,800万円 |

法定相続人とは?

法定相続人は民法で決められている相続人です。法定相続人になれるのは、亡くなった人の配偶者と血族です。

法定相続人には、それぞれ相続できる順番があります。相続順位が高い人から優先的に相続していきます。

| 優先順位 | 相続人の種類 |

| 常に | 配偶者 |

| 第1順位 | 子供(直系卑属) |

| 第2順位 | 親(直系尊属) |

| 第3順位 | 兄弟姉妹 |

さらに詳しく

相続税の基礎控除を計算する時には、実際に相続をする人数やその割合に関係なく、「法定相続人」の数で計算します。

相続放棄をしている相続人がいた場合も「法定相続人」に含めて計算します。

これは、相続人を増やして基礎控除の額を上乗せする目的で相続放棄をする事を防ぐためです。

例えば、亡くなった人に子供より兄弟姉妹がたくさんいる場合、子供が相続放棄をして、相続人を増やすというような行為です。

3.相続税の総額を算出する

基礎控除を超えた部分の遺産(課税遺産総額)を法定相続分で分割します。

課税遺産総額を法定相続分で分割する

法定相続分の主な例を紹介します。

| 法定相続人 | 法定相続分 | |

| 配偶者+子供 | 配偶者 1/2 | 子供(2人以上の時は全員で)1/2 |

| 配偶者+直系尊属 | 配偶者 2/3 | 直系尊属(2人以上の時は全員で)1/3 |

| 配偶者+兄弟姉妹 | 配偶者 3/4 | 兄弟姉妹(2人以上の時は全員で)1/4 |

子供:子供が既に死亡しているときは、その子供の直系卑属(子供や孫など)が相続人となります。

直系尊属:父母や祖父母などの事です。

ココがポイント

相続税の計算をする時は、実際の遺産分割の割合ではなく、法定相続分で遺産を分けて計算していきます。この民法が定める法定相続分は、相続人の間での遺産分割協議が合意できなかった時の取り分で、必ずこの相続分で分割をしなければいけないというものではありません。

分割した遺産に税率をかける

法定相続分で分割した遺産に速算表の税率をかけて相続税額を計算します。

相続税の速算表

| 法定相続分に応ずる取得金額 | 税率 | 控除額 |

| 1,000万円以下 | 10% | - |

| 1,000万円超3,000万円以下 | 15% | 50万円 |

| 3,000万円超5,000万円以下 | 20% | 200万円 |

| 5,000万円超1億円以下 | 30% | 700万円 |

| 1億円超2億円以下 | 40% | 1,700万円 |

| 2億円超3億円以下 | 45% | 2,700万円 |

| 3億円超6億円以下 | 50% | 4,200万円 |

| 6億円超から | 55% | 7,200万円 |

速算表の税率をかけて算出した各法定相続人の相続税額を合計すると、相続税の総額になります。

4.相続人ごとに相続税額を算出する

相続税の総額を、各相続人が実際に相続した割合で案分して各人の相続税額を計算します。

5.相続人ごとに実際の課税額を算出する

各人の相続税額に控除などを適用します。各相続人によって適用できる控除などは異なります。

例えば、被相続人の配偶者には適用できる大きな控除があります。

配偶者控除

配偶者の相続した遺産の額が1億6,000万円までか、配偶者の法定相続分の額までであれば、配偶者控除が適用でき、相続税は課税されません。

配偶者控除を受けるためには相続税の申告書の提出が必要です。

その他の控除

配偶者以外にも、一定の相続人が利用する事ができる控除がいくつかあります。

未成年者控除

相続人が20歳未満の人の場合には20歳に達するまでの年数一年につき10万円を控除する事ができます。

例:相続人が15歳の人の場合

20 - 15 = 5

控除額:5×10万円 = 50万円

障害者控除

相続人が障害者の場合には、85歳に達するまでの年数1年につき10万円(特別障害者の場合は20万円)が控除されます。

例:相続人が40歳の場合

85 - 40 = 45

控除額:45×10万円 = 450万円

暦年課税に係る贈与税額控除

遺産額に加算された相続開始前3年以内の贈与財産の価額に対する贈与税額が控除されます。

相続時採算課税にかかる贈与税額控除

遺産総額に加算された「相続時清算課税の適用を受ける贈与財産」の価額に対する贈与税額が控除されます。

控除しきれない金額がある場合には、申告をする事で還付を受ける事ができます。

相続人が個別に控除を適用した後に実際に課税される相続税額が確定します。

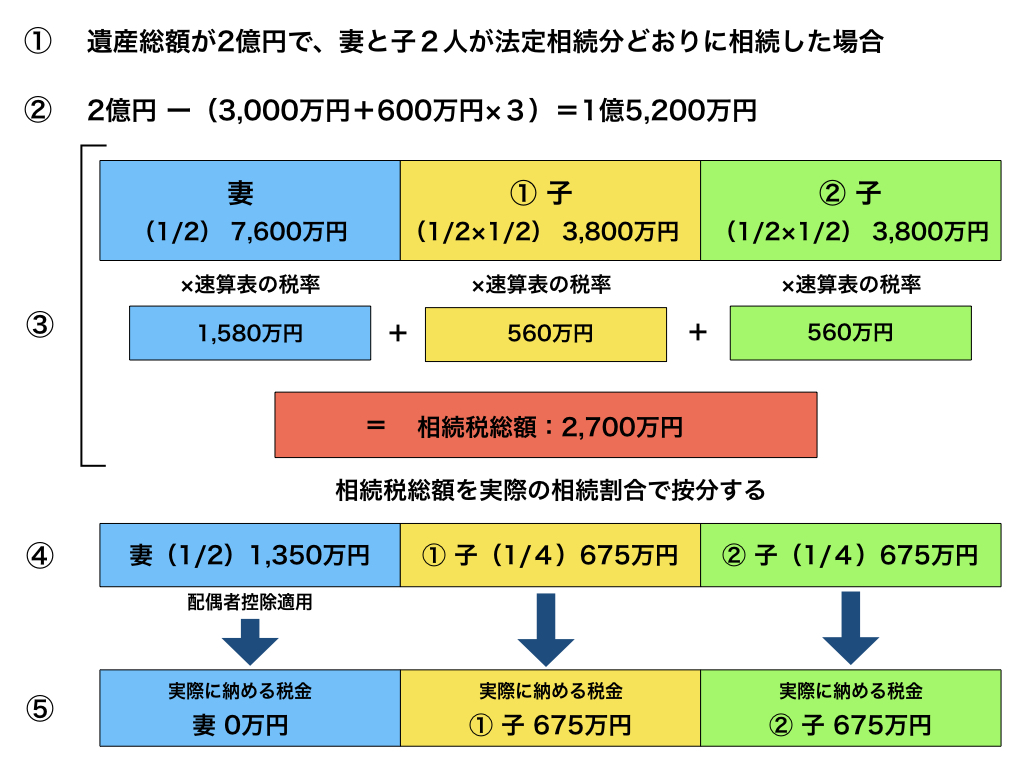

相続税の計算例

これが、不動産を相続した時の相続税を計算するための流れです。

最後に、以下の例を使って計算方法を解説します。

遺産総額2億円

相続人:妻・子供2人

以下の順序で相続税を計算していきます。

- 遺産の総額を算出する

- 課税遺産の総額を算出する

- 相続税の総額を算出する

- 相続人ごとに相続税額を算出する

- 相続人ごとに実際の課税額を算出する

まとめ

- 遺産総額が基礎控除の範囲なら相続税はかからない

- 土地の価格は路線価をもとに評価する

- 建物の価格は固定資産税評価額と同じ