こんにちは。宅建士のモトキです。

今回は、不動産売却後の住民税について説明していきます。

不動産の売却をすると、普段はあまり目にすることのない様な大きなお金が手元に入ってきます。

大きなお金が動くと、気になるのは税金の支払いですよね。

不動産売却からしばらく経って、想像以上の税額の通知が来て、びっくり!もうお金ないよ!なんてことは避けたいですよね。

この記事では、不動産売却後の税金について、特に住民税についてわかりやすく説明していきます。

この記事を読むと分かる事

- 不動産を売却した後、どんな場合に住民税が上がるのかがわかります

- どんな場合に住民税が上がらず税金もかからないかが分かるようになります

- 実際に所得税と住民税を計算することができるようになります

- 不動産を売却した場合に所得税・住民税をどのように払うかがわかります

不動産を売却すると、翌年に住民税が上がる場合もあります

まずは気になる結論からお話ししますと、

不動産を売却して利益が出た場合、住民税はかなり上がります。

逆に、不動産を売却しても利益がなければ、住民税に影響はありません(上がりません)。

それでは、ここから理由を説明していきます。

理由をきちんと理解するためにはまずこの二点、

はてな

- 不動産売却に関係する税金とは?

- 不動産を売却した時の利益(売却益)とは?手元に入ってくるお金のことじゃないの?

を理解する必要があります。

では、まず最初に不動産を売却した時にかかる主な税金は何かについて説明します。

不動産売却にかかる税金は、主に所得税と住民税

不動産を売却した時にかかる税金の主なものは所得税と住民税です。

所得税はご存知のように給料などの所得にかかる税金ですね。

ちなみに、所得税はお国に払う税です。

住民税も所得に応じて払う税金ですが、住所地の市区町村に収める税金です。

給料所得者の方は、源泉徴収といって会社が毎月の給料から天引きして支払っていますので、あまり意識していないかもしれません。

所得税、住民税の他に復興特別所得税という税金があります。

あまり馴染みがないかもしれませんが、2011年の東日本大震災の復興のための財源を確保するために制定された税金です。

この税は所得税額に対して掛かるので、税額は所得税や住民税に比べてさほど高くはなりませんが、確認しておきましょう。

復興特別所得税とは:

2037年(平成49年)12月31日まで「東日本大震災からの復興のための施策を実施するために必要な財源の確保に関する特別措置法」により所得税に対して2.1%の税率で復興特別所得税が課税されます。

算式:復興特別所得税額 = 基準所得税額 × 2.1%

税金は課税譲渡所得(利益)にかかります

不動産を売って利益(譲渡益)が出た場合に住民税が上がるとお話ししました。

逆に不動産を売って損した場合には税金はかかりません。

ですから、不動産を売って手元に入ってくる金額全てに税金がかかる訳ではありません。

売ったことによって利益が発生している場合に、その利益に対して税金がかかると言うことです。

では、どのように利益が出ているかを計算することができるでしょうか?

その計算方法を簡単に説明します。

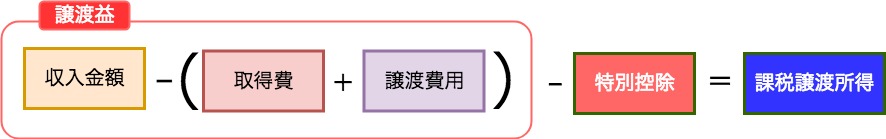

譲渡所得の計算式

この「課税譲渡所得」がいわゆる不動産を売却した時の利益と言うことになります。

この金額に対して税金がかかります。

住民税に関して言うと、不動産を売却した翌年に税金の支払いが必要になります。

支払いの方法などについては、後述します。

逆に「課税譲渡所得」がマイナスであれば不動産売却に関して所得税、住民税はかかりません。

つまり不動産を買った金額よりも、安く売った場合は、収支はマイナス(儲けはない)となり、税金はかからないということです。

では、それぞれの項目についてもう少し説明します。

譲渡価格

これは不動産を売却した金額です。契約書に記載されている、売買価格です。

取得費

売却した不動産を買った時の購入代金、建築代金、購入手数料です。

建物の購入・建築代金に関しては、買った時の金額をそのまま取得費に計上はできません。減価償却費相当額を控除して計算します。

譲渡費用

不動産の売却時にかかった費用です。

譲渡費用の主なもの:

- 仲介手数料

- 測量費や建物解体費など売却するためにかかった直接の費用

特別控除額

控除の特例を適用できる場合には、譲渡益から控除額を控除することが出来ます。

つまり、売却益が出ていたとしても、特別控除を適用できれば、その利益を減らして減税できる可能性があります。

特別控除の主なもの:

- 土地収用の時などでの売却は最高5,000万円の控除

- 自分の住んでいる家屋と土地を売った時、最高3,000万円の控除

3,000万円の特別控除については後ほど説明します。

取得費がわからない場合

以上が、譲渡所得を計算するために必要な情報です。

実は、ここで良く問題となるのは、取得費がわからないといったケースです。

例えば、購入時の契約書などが紛失しており、買った時の金額を証明するものがない場合です。

または、相続で取得した不動産や先祖伝来の土地を売る場合です。

このような場合には取得費、つまりご先祖様がいくらで土地を買ったかなどわからないのが普通ですよね。

ではそのような場合、取得費をまったく計上できないのでしょうか?

実は、そのような場合に使える計算方法があります。

概算取得費と言いまして、売却した価格の5%を取得費として計算しても良いことになっています。

例えば、3,000万円で不動産が売れた場合には150万円が概算の取得費となります。

この概算取得費ですが、取得額がわかっている場合であっても、あえて適用する事が出来ます。

例えば、何十年も前に購入した不動産の場合などは、当時の貨幣価値も不動産価格も現在とかなり異なっている場合があります。

そうすると、取得額が売却価格よりもかなり低くなってしまう事があり、概算取得費の方が実際の取得額より高くなる事があります。

そのような場合には、概算取得費を適用しても良いことになっています。

その様にして、少しでも譲渡所得を圧縮することができます。

譲渡所得の計算方法は?

ここからは、譲渡所得の計算方法を説明していきます。

先に説明した様に取得費がわかる場合とわからない場合に分けて説明します。

実額法(取得費がわかる場合)

3,000万円で売却

取得費4,500万円

譲渡費用 150万円

3,000万円−(4,500万円+150万円)= △1,650万円

売却損が出ているため所得税と住民税はかからない

概算法で計算(取得費がわからない場合)

3000万円で売却

概算取得費は5%の150万円

譲渡益3,000万円−150万円 = 2,850万円

譲渡益2,850万円に税金がかかります。

※わかりやすくするために建物の減価償却などは考慮せずに計算しています。

控除と減税税率を適用できると払う税金はかなり減ります

次に、譲渡益が出た場合の税率について説明します。

所有期間によって税率は違う

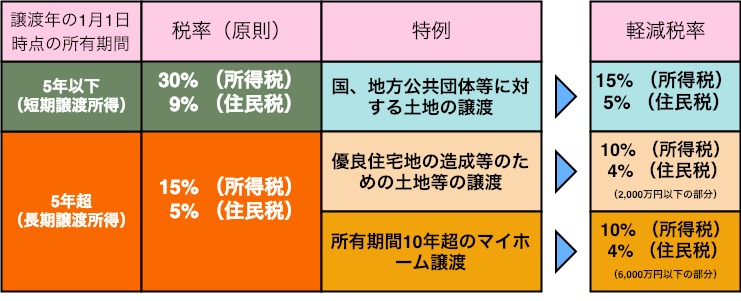

不動産の譲渡所得にかかる税金の税率は、その不動産の所有期間によって税率が変わります。

不動産を売った年の1月1日の時点で所有期間が5年以下のもの(短期譲渡所得)は税率が高く5年超のもの(長期譲渡所得)は税率が低くなります。

また、特にマイホームとして10年以上使用していた不動産に関しては、下記の表の様に軽減税率を適用できます。

譲渡所得にかかる税金の計算式は以下です。

上記の表からわかる様に、不動産を購入して短期に売却するとかなりの税率で税金がかかりますよね。

それに比べると、長く使っていた自宅を売る場合などの税率は、かなり低く設定されていることが分かると思います。

不動産を買ってすぐに転売する投機目的の取引には高い税金をかけて、自宅の住み替えなど、商売目的ではない取引にはあまり課税しないと言うことですね。

不動産価格の高騰を抑えかつ居住用不動産の流動化を促すというのが目的なんだと思います。

とはいえ、自宅を売った譲渡益に14%の税率はなかなか重たいものがあります。

そこで、特別な控除が用意されています。それが3,000万円の特別控除です。

3,000万円の特別控除

マイホームを売却した場合には、その譲渡益から最高3,000万円を差し引いて税額を計算することができます。

この計算式からわかる様に、3,000万円の特別譲渡を適用できる場合には、

譲渡益が出た場合でも3,000万円までであれば、課税譲渡所得が無いと言うことになり、

所得税・住民税などの税金がかからないという事になります。

3,000万円の特別控除を適用するためにはいくつか条件があります。

以下国税庁のホームページより一部抜粋します。

メモ

特別控除を適用するための条件

(1)自分が住んでいる家屋を売るか、家屋とともにその敷地権を売ること。なお以前に住んでいた家屋や敷地等の場合には、住まなくなった日から3年が経過する日の属する年の12月31日までに売ること。

(2)売った年の前年および前々年に、この特例またはマイホームの譲渡損失についての損益通算および繰越控除の特例の適用を受けていないこと。

(3)売った年、その前年及び前々年にマイホームの買換えやマイホームの交換の特例の適用を受けていないこと。

(4)売った家屋や敷地について、収用等の場合の特別控除など他の特例の適用を受けていないこと。

(5)災害によって滅失した家屋の場合は、その敷地を住まなくなった日から3年を経過する日の属する年の12月31日までに売ること。

(6)売手と買手が、親子や夫婦など特別な関係でないこと。

特別な関係には、このほか生計を一にする親族、家屋を売った後その売った家屋で同居する親族、内縁関係にある人、特殊な関係のある法人なども含まれます。

住民税はいつ、どのように払うの?

では、不動産を売却して譲渡所得が出た場合に、所得税と住民税はどのように支払うことになるでしょうか?

所得税は、不動産を売却した年の翌年の2月16日から3月15日までに、確定申告をして納付します。

納付手続きはいくつか方法がありますが、詳しくは国税庁のホームページでご確認ください。

住民税は、所得税の支払いから少し遅れて不動産を売却した翌年の6月から納付する事になります。

給料所得者の方は確定申告の時に、納付方法として「給料から差引き」か、「自分で納付」かを選択することができます。

給料所得者以外の方や、「自分で納付」を選択した場合、確定申告の内容に基づいて計算された、住民税の納付書が届きます。

納付書が届きましたら金融機関などで税金を納付することになります。

税額計算の事例紹介

実際の事例をもとに、所得税と住民税の税額を計算してみましょう。

事例1:4,000万円で購入したマイホームを5,000万円で売却した場合

5,000万円 − 4,000万円(取得費) + 150万円(譲渡費用)- 850万円(3,000万円まで控除) = 譲渡所得0円

=税額0円

※この譲渡所得に関しては所得税・住民税の課税はありません。

事例2: 親が60年前に500万円で購入した不動産を相続し5,000万円売却した場合

5,000万円 −(500万円(取得費)+150万円(譲渡費用))= 譲渡所得4,350万円

長期譲渡所得の税率を適用します。

所得税4,350万円×15%=652.5万円

住民税4,350万円×5%=217.5万円

復興特別所得税 652.5万円×2.1% =13.7万円

合計税額 = 883.7万円

相続した不動産でも被相続人(亡くなった方)がマイホームとして直前まで利用していた不動産の場合には、

特例として上記の3,000万円の特別控除を利用できる場合があります。

また、相続税を支払っている場合で、その相続により取得した不動産を売却した場合には取得費に支払った相続税のうち一定の金額を加算することができます。

詳しくは国税庁のホームページをご覧ください。

まとめ

- 不動産の売却には譲渡益が発生した場合にのみ所得税と住民税が課税されます。

- 不動産の所有期間により税額は変わってきます。

- 3,000万円控除の特例などを利用できる場合があります。

- 不動産売却による課税譲渡所得がある場合には確定申告を税務署に提出する必要があります。

それぞれの状況によって適用できる特例などは変わってきますので、正確な税額については必ず最寄りの税務署か税理士に相談して確認してくださいね。

まだ不動産の売却が済んでいない場合には、まずは実際にいくらで不動産が売れるのかを調べる必要があります。

売れる金額を知らなければ、損が出るのか、儲けが出るのか、どんな税金がかかってくるのかわからないからです。

それで、まずは一括査定サイトを利用して複数の不動産業者に査定の依頼をまとめて行いましょう。

複数の不動産会社からの査定を取ることによって、実際に売れる金額が見えてきます。

おすすめの無料一括査定サイト

どのサイトも最短1分以内に登録することができます。完全無料ですので安心してご利用ください。

一括査定サイトの選び方について、さらに詳しくこちらの記事で解説しています。もしよろしければご覧ください。

-

-

【2020年完全版】失敗しない不動産一括査定サイトの選び方

この記事を読むと分かる事 不動産一括査定サイトを使うメリット・デメリットがわかります 不動産一括査定サイトの使い方のコツがわかるようになります あなたにぴったりの不動産査定サイトが選べるようになります ...

続きを見る